最近,国家税务总局和财政部出台了增值税小规模纳税人优惠政策。 为进一步支持中小企业发展,今年4月1日至12月31日,小规模增值税纳税人免征3%征收率营业税,免征直接税,预缴3%征收率的也暂停预缴增值税。

当然免税政策只适用于企业发行普通券,发行普通券票面税率回3%,但不需要缴纳增值税。发行特别票仍然需要按照3%的征收率缴纳增值税,而且取消了目前1%的征收率

个体雇主是个人或家庭经营的公司形式,严格意义上来说,个体经营者不是真正的公司类型,不需要开设银行对公账户。 这也是与个人独资企业不同的地方,不需要缴纳企业所得税和股息税。

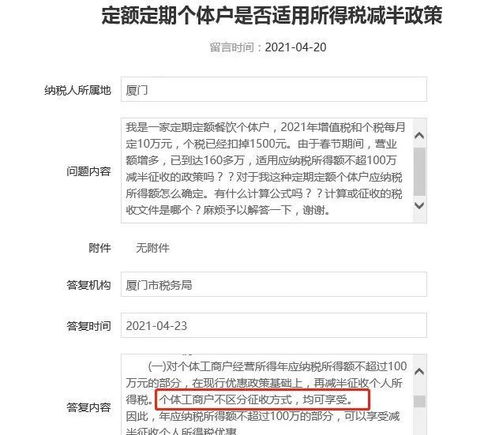

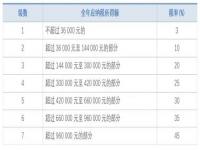

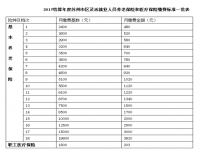

个人雇主核定个人所得税通常一个月的所得税和增值税基数都需要为3万。 超过3万的要缴纳个人所得税,增值税一个月超过10万的要缴纳增值税。 的应税所得折算额超过12万元的,纳税人应当向税务机关进行自行纳税申报。 换算公式为:应纳税所得率=应纳税所得率税率,但由于个人雇主的生产经营所得适用五个档次的累进税率,不能直接适用税率。 可以根据纳税人年应纳税所得额直接倒推应纳税所得额。 逆公式:应纳税所得额=(应纳税所得额速算扣除数) )税率扩展资料:个人雇主缴纳的个人所得税与工资个人所得税不同。 理论上,个人雇主缴纳的个人所得税可按5%~35%的五级超额累计税率,扣除其成本费用后,按剩余余额计算。 实际上,税务机关并不是按照标准的个人所得税计算方法来计算,而是采用核定征收的方法,根据你的经营规模、经营场所、经营品种等因素来决定应该缴纳的税金。

定额核定:由税务机关直接给予企业税率征收。 例如,一个自营职业,一个月有50万的销售额,只需缴纳0.6%所得税或1.5%左右的税率,缴纳的税金就相当于只有7000元左右的税。

文章内容来源于网络,不代表本站立场,若侵犯到您的权益,可联系多特删除。(联系邮箱:9145908@qq.com)

相关阅读

相关阅读

近期热点

近期热点