近日降准对货币的影响?_降准和加息的区别?消息关注度非常高,想要进一步了解这方面的最新消息,小编给大家整理出有关这方面的全部内容,希望能够帮助到大家深入了解!

降低存款准备金率是指中央银行通过调整商业银行必须存放在中央银行的存款的比例,来调控货币供应和市场流动性的行为。准备金率是指商业银行按特定比例向中央银行存放的存款。

降低存款准备金率的影响主要包括:

1. 扩大银行可用资金:降低存款准备金率会使商业银行需要存放的准备金减少,从而增加了银行可用于运营的资金,提升了银行的流动性。这样,银行可以通过增加贷款发放来满足企业和个人的融资需求。

2. 减少借款成本:随着降低存款准备金率带来的更多流动性释放,银行之间的竞争加剧,会导致利率下降。这样一来,企业和个人贷款的成本也会相应降低,有利于促进投资和消费的增长。

3. 激发经济增长:通过降低存款准备金率来扩大银行的信贷投放,能促进经济活动的增加,刺激经济增长。特别是对那些依赖融资的行业,如房地产、基础设施建设等,降低存款准备金率可以提供更多融资支持。

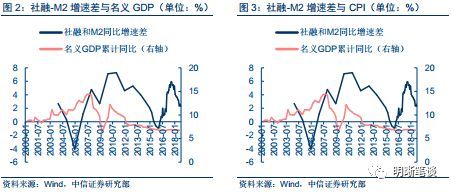

4. 增强货币供应能力:降低存款准备金率会增强银行的资金供应能力,通过增加货币流通量来满足市场需求。这有助于维持市场流动性,确保货币的稳定。

然而,值得注意的是,降低存款准备金率也有可能带来一些潜在的风险和负面影响。过度降低存款准备金率可能会导致信贷约束过于宽松,引发通货膨胀和金融风险等问题。因此,中央银行在实施降低存款准备金率政策时需要全面考虑各种因素,并采取适当的措施来平衡经济增长、通胀控制和金融风险等方面的需求。

利率上调与存款准备金率下调的区别如下:

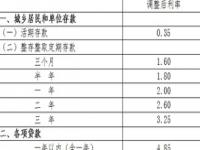

利率上调:指的是中央银行将存款和贷款的基准利率调高。如果其他条件保持不变,那么提高存款利率会使储户的收入增加,提高贷款利率则会使借款人的成本增加。通常情况下,中央银行会在出现通货膨胀的时候选择上调利率。

存款准备金率下调:指的是中央银行将其向商业银行收取的部分存款准备金退还给商业银行,从而增加市场的流动资金。一般而言,当出现通货紧缩或经济下滑的情况时,中央银行会选择下调存款准备金率。

无论是存款准备金率的下调还是利率的上调,都能够增加市场的资金供应,从而刺激经济发展。但是它们之间的差异在于:存款准备金率的下调是通过增加货币发行量和提高市场上流通的货币供应量来实现的,而上调利率则是通过减少人们存放于银行的资金所能获取的利润,促使人们将钱从银行取出用于投资或其他交易。

上述就是关于降准对货币的影响?_降准和加息的区别?的全部内容了,希望能够有所帮助。更多相关攻略和资讯可以关注我们多特资讯频道,之后将为大家带来更多精彩内容。

了解更多消息请关注收藏我们的网站(news.y866.cn)。

文章内容来源于网络,不代表本站立场,若侵犯到您的权益,可联系多特删除。(联系邮箱:9145908@qq.com)

相关阅读

相关阅读

近期热点

近期热点

最新资讯

最新资讯