导语:美国沃顿商学院旗下电子杂志《沃顿知识在线》周三撰文称,虽然部分互联网企业估值飙升,但并未影响到整个科技行业的全局。而且即使部分企业的高估值难以为继,也不会带来灾难性的破坏。

以下为文章概要:

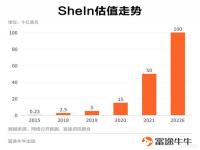

估值飙升

据媒体报道,去年12月,谷歌曾以60亿美元洽购团购网站Groupon未果。几个月后,众多媒体根据最新一轮融资计算出的Groupon市值已经达到 80亿美元。2011年伊始,《纽约时报》又报道称,Groupon正在与华尔街投行商讨IPO(首次公开招股)事宜,估值高达150亿美元。根据彭博社今年3月的报道,Groupon的IPO估值已经飙升到250亿美元。

一家帮助消费者购买几十美元产品的团购服务怎么会价值250亿美元?难道互联网泡沫又出现了?

沃顿商学院的专家认为,事实未必如此。“我本人对‘泡沫说’持怀疑态度,”沃顿金融教授卢克·泰勒(Luke Taylor)说,“人们下意识地将这种情况称作泡沫,但却不求甚解。”

泰勒认为,Groupon和少数社交媒体企业的估值有些激进而且可能过于乐观,包括Facebook、Twitter、Zynga、LinkedIn和 Foursquare。他指出,标准普尔500指数成分股的市销率基本都在4倍以内。而这些社交媒体公司的市销率却高达100倍。“Twitter的估值应该比标准普尔500指数的成分股企业高出25倍吗?”泰勒问。

这个问题本身存在争议,只有当Twitter最终上市并披露所有信息后方可知晓。如此看来,如果你认为估值是“泡沫说”的核心,那么争论也就只能到此为止。即使你仍然存有疑虑,真正的问题也应该是:少数企业估值过高是否预示着泡沫的来临?这取决于它们是否对整个科技板块产生了全面影响。

目前来看,影响似乎很有限。一名天使投资人表示,如果一家公司今年融资300万至400万美元,那么类似的企业去年融资大概也在200万至300万美元之间。的确有所增长,但幅度很低,而且这种增长完全可以用经济复苏来解释。

然而,除此之外,科技企业以及风险投资公司当前所面临的趋势和问题与以往并无太大不同。

风险投资

大牌风险投资公司虽然拥有大笔资金,但却很难找到能够带来丰厚回报的投资目标,这也导致风险投资公司的资金过剩,并由此人为推高了一些企业的估值。但这并没有推动风险投资公司加速退出所投资的企业,近几年的IPO反而越来越少,网络企业同样如此。

与此同时,得益于云计算、社交媒体和移动应用等低成本商业模式的出现,创业企业反而在逐渐增多。这些刚刚成立的企业不需要太多的风险投资,即使需要,也要花上很长的时间证明自己的模式,或是被其他企业收购。由于市场上的买家数量有限,因此这类收购交易的价格通常都很低。

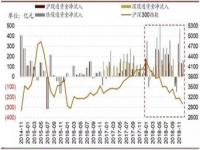

这也导致风险投资公司买价较高,卖价较低,从而使得其持有企业股权的时间长于预期,回报率也比较平庸。截至2010年9月30日,美国风险投资指数的5年回报率仅为4.25%,领先于多数主要股指,但考虑到风险投资行业的庞大费用,因此实际回报并不理想。另外,该指数的一年回报率仅为8.2%,落后于所有主要股指,甚至不及“巴克莱资本政府和企业债券指数”。与1999年和2000年动辄三位数的回报率相比,根本不值一提。事实上,上世纪90年代的多数时候,风险投资指数的一年回报率也都达到两位数。

有人认为,大量企业寻求天使投资和风险投资表明科技企业出现泡沫。沃顿旧金山分院副院长道格·克勒姆(Doug Collom)承认,很多企业的融资难度有所降低,但是他也指出,这些企业的资本效率都很高。#p#副标题#e#

根据道琼斯的数据,与2009年和2010年第一季度相比,今年第一季度完成融资的风险投资公司都有所减少。这些融资总额合计为70亿美元,略高于2010年第一季度的39亿美元。这些数据表明,风险投资正在向强者聚拢,而非逐渐分散。

而且,最大的交易通常来自清洁技术和生命科学行业,而非Web 2.0领域。根据普华永道和美国风险投资协会的报告,2010年最大的10笔风险投资交易中,只有1笔来自社交媒体领域,其他都是清洁技术、金融服务和设备制造公司。

泰勒表示,Facebook和其他一些企业之所以估值飙升,是因为它们是少数几家把握住持续趋势的公司,而不是因为它们引领了新的趋势。科技投资者都很渴求前景广阔的企业,Groupon、Facebook、Twitter、Zynga、LinkedIn和Foursquare都有可能IPO,这也使之获得了最大的关注,所有人都希望分一杯羹。

观望态度

沃顿教授和其他专家并没有纠缠于是否存在泡沫,而是开始研究那些高估值企业能够获得足够的支撑。

“当基本面不足以支撑估值时,就会出现泡沫。多数企业都没有提交监管文件,也就无法了解他们的财务状况,或是商业模式是否可行。”沃顿管理学教授大卫·许 (David Hsu)说。但他也指出:“你应该关注进入门槛、先发优势的价值以及声誉的重要性等问题,并考虑这些因素是否能够支撑高估值。”

大卫·许等专家认为,从某种意义上讲,仍然应该对这些企业及其所属的行业持观望态度。但是与Groupon相比,观察家似乎更看好Facebook。前者拥有庞大的用户群和多样化的平台,后者不仅要应对多变的用户,还要花费大量资金组建销售团队,甚至要面对很多山寨网站的竞争。

芝加哥大学金融教授鲁伯斯·帕斯特(Lubox Pastor)的研究显示,当一家快速增长的企业存在很多不确定性时,市值便会增长。“假设你有两家公司:一家增速为20%;另外一家要么是10%,要么是30%。第二家公司会更值钱,这是因为30%很好,但10%也不算太糟。对于风险投资而言,亏损已经限定,但上涨空间却很大。”

克勒姆指出,社交媒体和团购网站的资本效率都很高,如果方法得当,就可以凭借很少的资金获得高额回报。

1999年的不确定性主要是互联网公司能否赚钱,最终结果显示,很多企业都赚不到钱,或者至少赚不到足够的钱。这一次的科技泡沫的讨论对象都已经拥有了收入,有的甚至已经盈利。几乎没有人怀疑成立7年之久的Facebook的潜力,现在的不确定性在于,这家公司还能够凭借社区增加多少收入来源,以及具体的增幅如何。

帕斯特说:“只要存在不确定性,人们就会追涨。我们不知道市场是否会扩大,也不知道Facebook能否吸引所有地球人。如果真的实现了,那么现在投资Facebook就会非常划算。”

二级市场

除此之外,SharesPost和SecondMarket等二级市场也对这些企业的估值起到了推动作用,在上一轮互联网泡沫期间,这种模式尚未出现。而现在,借助这些二级市场,资金来源越发充裕,而供需差异也不可避免地推动了股价上涨。

创始人或风险投资公司等大股东或许不会在二级市场出售他们的优先股,但是对于那些股权不断被稀释、董事会席位也被他人抢夺的天使投资人而言,却有可能选择这种变现渠道。现任和前任员工也有可能出售股票。但这种情况的本质却是:对公司基本面里了解不多的人将股票卖给了资金充裕但对公司价值一无所知的人。

美国资产评估专家博·布鲁斯特科恩(Bo Brustkern)说:“如果有泡沫,那也是信息不对称造成的。多数交易都是在缺乏信息的情况下展开的。”泰勒也同意这种看法,他说:“如果员工出售了价值1000美元的股票,你会用这么低的交易额来判断整个公司的价值吗?我不会。”

布鲁斯特科恩表示,这些二级市场使得股东可以实现一定程度的变现,也让这些备受关注的企业创始人得以更为灵活地制定战略。但是克勒姆指出,这些高管团队并未从二级市场的估值增长中获得太大利益。因为估值增长会吸引太多投资者。按照美国证券交易委员会(SEC)的规定,一旦股东人数超出500人,便要被迫公开信息。除此之外,高管和市场对公司估值的差异过大也有可能引发很多法律和财务问题。

另外,这些企业最终肯定希望能够成功上市。“假如有人在二级市场以50亿美元的估值购买了你们的股票。但是当你们IPO时,辅佐你们上市的投资银行却不支持这一点,他们只给了20亿美元的估值,那就会激怒所有以50亿美元估值买入股票的投资者。”克勒姆说。

不过,即使其中的一两家企业的高估值在最终上市时无法为继,也不会带来灾难性的破坏。他们只需要调整估值,然后继续发展即可。#p#副标题#e#

文章内容来源于网络,不代表本站立场,若侵犯到您的权益,可联系多特删除。(联系邮箱:9145908@qq.com)

相关阅读

相关阅读

近期热点

近期热点