近日公募基金首次连亏两年_历史首次!公募基金连亏两年,去年再亏4300多亿消息关注度非常高,想要进一步了解这方面的最新消息,小编给大家整理出有关这方面的全部内容,希望能够帮助到大家深入了解!

根据一位头部财经公关公司的工作人员向第一财经透露,去年第四季度,基金公司的盈利状况比预想的还要糟糕,以至于我们的许多外部合作伙伴不得不削减了一些福利。

根据记者的多方调查,为了节约成本,一些基金公司已经开始从内部着手节流,比如取消了一部分员工的福利。

天相投顾的数据表明,公募基金在去年第四季度总共亏损了2287.6亿元,相比于第三季度的3467.8亿元亏损,亏损幅度减少了34.03%。这样计算下来,公募基金在2023年全年总共亏损了4346.78亿元。如果再加上2022年全年的1.45万亿元亏损,那么这意味着公募基金历史上首次出现了连续两年的亏损。

这里的统计数据指的是"本期利润",也就是基金在当期的利息收入、投资收益、其他收入减去相关的费用和信用减值损失后的余额,再加上传统会计准则下的公允价值变动收益。

尽管去年第四季度的市场仍然呈现出“股弱债强”的特点,但权益类基金仍然是亏损最大的一块。根据天相投顾的数据,股票型基金和混合型基金在去年第四季度的总亏损超过了3300亿元,其中混合型基金亏损了1872.81亿元,股票型基金亏损了1452.28亿元。除了权益类基金外,QDII和FOF产品也报告了亏损,分别为48.39亿元和36.5亿元,而商品型基金则实现了32.84亿元的小幅盈利。

然而,固定收益类基金在去年第四季度继续保持盈利。货币型基金盈利579.68亿元,几乎与去年第三季度的570.49亿元持平;债券型基金盈利508.64亿元,相较于去年第三季度的356.94亿元有了显著的增长。回顾2023年的基金发行数据,债券型基金的发行份额占据了新发基金总额的71.26%,创造了十年来的历史新高。这种数量和规模的增长带来了利润的增长,使债券型基金成为了2023年基金行业的“王者”。

从公司的角度看,在已经公布去年第四季报的155家基金公司中,有56家实现了盈利,大多是中小型基金公司,其中银行系基金公司因其较高的固定收益资产管理比例而占据多数。具体来说,浦银安盛基金、建信基金和中银基金的盈利能力最强,旗下的基金分别盈利18.13亿元、16.09亿元和15.48亿元;其次是博时基金、兴业基金、永赢基金和平安基金,它们的盈利额均超过了13亿元。此外,上银基金、国寿安保基金和中加基金的盈利也都超过了10亿元。

通联数据也显示,盈利表现较好的基金公司,其产品主要集中在货币型基金和债券型基金。以浦银安盛基金为例,到去年年底,该公司的基金管理规模达到了3345.63亿元,其中债券型基金的规模为1388.96亿元,占比为41.52%;货币型基金的规模为1785.77亿元,占比为53.38%;权益类基金的规模仅为170.25亿元,占比仅为5.09%。

建信基金的整体管理规模为7296.45亿元,权益类基金的规模为492.06亿元,占比仅为6.74%;而债券型和货币型基金的整体规模为6794.78亿元,占比高达93.12%。

另一方面,亏损超过100亿元的基金公司有8家,其中2家的亏损超过了250亿元,这些公司大多是在权益类基金的管理规模方面领先的大型基金公司。

一名券商分析师表示,之前公募基金的上涨逻辑是这样的:基金抱团、股票上涨、基民申购、更多的资金流入到被追捧的股票,从而推高股价。然而,从2022年开始,这个逻辑链条断裂了。由于新发行基金的数量降至冰点,这意味着市场上缺少新的资金来推动被追捧的股票进一步上涨;同时,当市场整体赎回的情绪大于申购的情绪时,现有的资金也会逐渐流出。

通联数据显示,到2023年12月底,年内新成立的公募基金共有1177只,发行份额约为1.10万亿份,分别比2022年减少了14.83%和24.45%。而在2021年和2020年,新发行基金的份额都超过了3万亿份。

权益类基金中,股票型基金在最近四年里的发行比例一直保持在12%左右,但是发行份额从2020年和2021年的3513.80亿份和3791.06亿份下降到了2022年和2023年的1478.08亿份和1390.79亿份。

混合型基金的发行份额和比例也都有所下降。2020年和2021年的发行量都超过了1.6万亿份,占整个市场的半壁江山;然而在2022年和2023年,发行量分别降低到了2571.59亿份和1422.02亿份,占比迅速下滑至17.70%和12.95%。

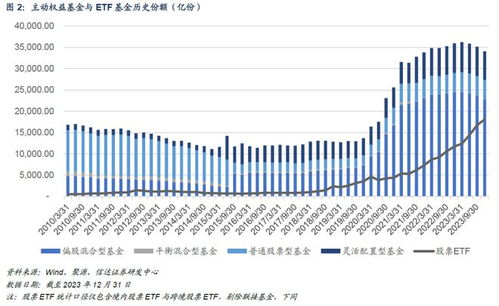

信达金工与产品研究团队的数据表明,截至2023年四季度,主动权益基金的总规模为3.75万亿元,基金数量共计3933只,相比于2023年三季度的规模下降了3323.69亿元,环比下降8.14%;同比去年同期的规模下降了19.10%。其中,偏股混合型基金的规模缩减最为明显,减少了2157.06亿元。

从份额变动的角度来看,2023年四季度,主动权益基金的总份额相比上一季度减少了1099.17亿份;其中,存续基金(成立日期早于2023年9月30日)的总份额相比上一季度减少了1237.86亿份;新发行的产品在一定程度上抵消了存续产品赎回导致的份额缩减,但效果相对较弱。从细分类型的基金份额变化来看,存续基金中偏股混合型基金的份额减少最多,达到了839亿份;其次是灵活配置型基金,份额减少了163.01亿份。

总的来说,截至2023年四季度,主动权益基金的规模已经连续三个季度下滑,这主要是受到了权益市场回调的影响;与此同时,新发行的权益基金数量虽然较多,但由于“吸金”能力不强,新发行的产品对规模增量的贡献并不明显;另外,存续产品也遭到了一定的赎回。自2022年以来,股票ETF的份额增长速度远高于主动权益基金;而在2023年四季度,股票ETF的份额保持了正增长。

增量资金不足、存量资金持续流出,今年第一季度甚至一度出现了“资金绕过机构重仓股”的现象,也就是说,涨幅榜前30名中没有任何一只机构重仓股。

融智投资FOF基金经理胡泊表示,公募基金的明星基金经理通常具有非常明确的投资风格或行业标签,这也是他们能够成为明星基金经理的关键途径。即使在行业确定性较低的情况下,他们也必须保持一定的持股。

在持股方面,新能源和消费品等行业仍然是公募基金的“心头好”和价值底线。截至2023年四季度,公募主动权益基金持有的重仓股市值排名前五的A股分别是贵州茅台、宁德时代、泸州老窖、五粮液和立讯精密;持有的重仓股港股排名前五的是腾讯控股、中国海洋石油、中国移动、美团-W和药明生物。

由于底层的持股逻辑无法改变,公募基金要想盈利,可能只能等到市场回归主线行情了。

上述就是关于公募基金首次连亏两年_历史首次!公募基金连亏两年,去年再亏4300多亿的全部内容了,希望能够有所帮助。更多相关攻略和资讯可以关注我们多特资讯频道,之后将为大家带来更多精彩内容。

了解更多消息请关注收藏我们的网站(news.y866.cn)。