暴风科技自从3月25日上市以来,已经经历了39次涨停,股价从上市开盘的9.43元一路飙升,突破300元。5月20日,暴风科技再次涨停,股价达到300.81元,比上市的开盘价上涨了近31倍,一时间引发互联网行业有关回归A股的热议。目前,分众传媒、百合网等公司也已经完成拆分VIE架构,筹划在A股上市。

相比于暴风在上市之后的“惊艳”,暴风在分拆VIE架构到创业板上市的过程中历尽艰辛。在视频行业普遍烧钱买内容的阶段,暴风选择了“节衣缩食”,虽然距离一线阵营有了很大差距,但熬过了最艰难的一段时光。在上市前漫长的等待中,暴风差点卖给阿里,最终等来了IPO开闸。

低谷:收缩成本开始沉寂 IDG主导分拆VIE

招股书显示,暴风科技早在2010年底就开始着手拆除VIE架构。而2011年起,国内视频行业开始发生巨大的变化。乐视网低价购买《甄嬛传》的独家版权,获得了高额的收益。从此,视频行业进入了“烧钱”比版权的时期。到2013年,PPS、PPTV、56网等视频网站因为资金的问题无法与一线视频网站抗衡,最终都选择了卖身。

在这个阶段,暴风也开始沉寂,收缩内容成本,各项业务数据也远不及优土、爱奇艺等一线视频网站。暴风的投资方、IDG全球常务副总裁兼亚洲区总裁熊晓鸽在2011年曾表示,开始希望暴风影音能够赴美上市,所以使用美元基金进行投资,目前看来更暴风影音的情况更适合创业板,所以暴风影音进行了资本改造:撤出美元基金部分,补充人民币基金。

由此可以看出,暴风分拆VIE架构投向A股是由投资方IDG主导。知名文化科技投资人曹海涛确认了这一判断,“从分拆到上市的这几年是暴风最低谷的时期,创始团队的精力都在如何提升业绩上,在哪上市的问题肯定是投资方主导。”他还透露,IDC还曾委托中信证券找到自己接盘暴风,但经过慎重考虑选择了放弃。

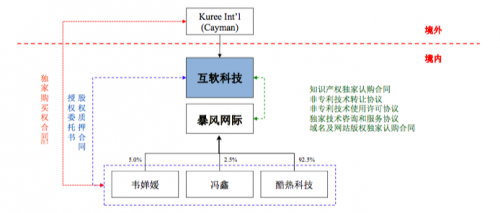

2010年12月金石投资、和谐成长(IDG的人民币基金)向 Kuree 购买VIE架构核心平台——互软科技100%股权,互软科技从外商独资企业变更为内资企业。同时,Kuree、互软科技、暴风网际、酷热科技及其各自股东终止了相关的全部VIE协议(相关公司的关系如图所示)。2011年7月,Kuree以4148.3万美元在境外从 IDG 及 Matrix 回购所有股份,两家投资机构获利退出。2012年5月,酷热科技、互软科技、Kuree等公司注销完毕,VIE架构拆除工作全部完成。

最终,暴风于2012年5月才VIE架构中相关的酷热科技、互软科技、Kuree、Keli 及 Trippo 注销完毕 ,彻底解除VIE架构。

幸运:IDG人民币基金接盘降低分拆难度

通俗地讲,VIE架构就是国内的公司A寻求外资融资,又不符合政策,通过设立离岸壳公司B并与国内实际运营业务的公司签订协议,将A所有债务和权益都转给B,B把融到的资金给A用。所以,拆除VIE的核心就是撤掉外资,全盘人民币化。

这意味着需要人民币基金出资购买美元基金的股份,价格的问题这个过程中最容易谈崩的。曹海涛透露,自己最终放弃投资暴风是因为美元基金撤出要赚钱,将每股的价格提得很高,觉得不划算便放弃。

曹海涛表示,与美元基金相比,人民币基金最大的差异在于更在乎本金的安全性。美元基金更讲求高风险高收益,但人民币基金在投资前都希望签署“对赌”协议,至少可以拿回本金+利息,但很多互联网企业在寻求融资时商业模式并不成熟,市场环境也面临不确定性,所以基本都不接受“对赌”协议。这是人民币基金投资互联网行业面临的困难。

暴风科技比较幸运的是,其主要投资方IDG既有美元基金又有人民币基金,其人民币基金和谐成长参与了接盘,占暴风科技10.89%的股份。相对来说,暴风的投资方比较少,以IDG为主,转为内资之后IDG的内资基金还保留了部分股份,所以在谈判中相对容易一些。如果VIE架构下的企业有众多外资投资方,全部需要新的内资基金接盘,彼此利益如何协调,新的基金进入后又如何划分股权比例,处理这些的时间会更加成本高昂。

挣扎:证监会审批暂停差点卖身阿里

虽然暴风目前已经成了创业板的明星股甚至“妖股”,但暴风科技CEO冯鑫回忆起上市的过程,更多的是艰辛。2012年5月暴风分拆VIE架构完毕准备在创业板上市,但自2012年10月10日证监会发审委审核重庆燃气和崇达电路的首发申请后,开展声势浩大的IPO自查与核查运动,IPO事实停止,一直到2014年初才重新开闸。

“这三年蛮苦的,中间一直在熬,也不断有人来谈收购。”冯鑫表示,2013年底,和阿里巴巴已经谈得很深了,阿里CEO陆兆禧在牵头做,大量股份被阿里拿掉,但约定未来几年投差不多9亿美元,再跟进行资源互换一下。

对于在A股上市,冯鑫称“有一定偶然性”,但也看到一些必然。当时正好创业板开板,华谊、乐视上市以后带来的品牌溢价非常高,而且品牌价值只是其中的一部分,市值也非常高。

选择卖身阿里还是继续等是个很棘手的问题,幸运的是,在和阿里还没有谈完时,国内的IPO重新启动。冯鑫回忆称,2013年底,正和阿里在谈入股的事情,参加一个会,晚上跟人在咖啡馆里坐着,突然就收到一个短信说,A股要开锁了。

最终,暴风选择了在A股上市,因为A股上市是早就设定好的目标,只不过当时把上市时间设定为2012年,而最终到2015年才完成上市。“A股本来就是暴风科技的战略之地,所以决定还是自己干。”冯鑫表示。

文章内容来源于网络,不代表本站立场,若侵犯到您的权益,可联系多特删除。(联系邮箱:9145908@qq.com)

近期热点

近期热点

最新资讯

最新资讯